„Alles Geld ist nur eine Frage des Vertrauens.“

Adam Smith

Ökonomische Aktivität erfordert Geld.

Würden alle Leute ihre Schulden bezahlen, wäre alles in Ordnung.

Endloses Wachstum auf einem endlichen Planeten ist möglich.

Alle diese Annahmen haben eines gemeinsam: Sie werden uns im Laufe eines Lebens immer und immer wieder von verschieden Seiten erzählt. In Zeitungen, im Fernsehen oder online – immer wieder stößt man auf diese Narrative, die geduldig von Menschen in Anzug und Krawatte wiederholt werden wie ein buddhistisches Mantra von murmelnden Mönchen.

Alle diese Annahmen sind ein Teil der Wirtschaftstheorie, die das Fundament unserer globalen Zivilisation bildet, ein fester Teil der Überzeugungen von sehr vielen Menschen. Alle haben einen weiteren Punkt gemeinsam: Sie stimmen nicht.

Angenommen, eine Dorfgemeinschaft aus einigen hundert Menschen möchte dem Dorf ein weiteres Haus hinzufügen, für ein frisch verheiratetes Paar zum Beispiel.

Was passiert?

Nun, die Leute ziehen einfach los, fällen Bäume, bearbeiten sie entsprechend, und beginnen mit der Errichtung eines ordentlichen Holzhauses. Gutes Wetter vorausgesetzt, ist die Arbeit nach einer oder zwei Wochen abgeschlossen. Ein kleines, aber gemütliches und mit allem Komfort ausgestattetes Gebäude steht fertig zum Bezug.

Was dafür gebraucht wurde war Holz, für einen Großteil des Hauses. Glas für seine Fenster, die in diesem Falle mit ihrer größten Fläche südwärts zeigen. Steine für einen gemauerten Kamin und einen möglichen Kellerausbau. Dazu natürlich Arbeitskraft. Von Steinmetzen und Zimmerleuten, von Holzfällern und Schreinern und Bauarbeitern. Geld spielte hier nirgendwo eine Rolle.

Angenommen, man will einen Flughafen errichten, in einer großen Stadt.

Was braucht man?

Nun ja, man braucht Glas, Stahl, Beton. Kupferkabel oder Glasfaser, um den Gebäuden elektronisches Leben einzuhauchen. Ein Bündel Kunststoffe für Wasserleitungen, für Abdichtungen von Dächern und alles mögliche andere Zeug. Man braucht Wasser und Elektrizität und Diesel für die vielen Maschinen, die an der Baustelle eingesetzt werden. Maschinen, die Material zur Baustelle bringen oder welches abholen oder irgendwelches Material an der Baustelle weiterverarbeiten. Für all das benötigt man menschliche Arbeiter.

In beiden Szenarien wird nirgendwo Geld benötigt, um die Gebäude zu errichten. Was benötigt wird, sind die entsprechenden Rohstoffe und Kapazität zu ihrer Verarbeitung durch Mensch und Maschine. Was also absolut zwingend benötigt wird, ist Energie.

Ohne Diesel wird sich kein Laster bewegen, ohne Strom wird sich keine Kreissäge drehen. Was für unsere Dorfgemeinschaft sogar viel weniger ein Problem wäre als für die Flughafenbauer. Aber selbst die Dorfgemeinschaft benötigt Energie, denn die Arbeiter müssen etwas essen. Auch Menschen können ohne Energiezufuhr nicht existieren. Ohne Energie und Ressourcen, zum Beispiel Metalle und Kunststoffe, existieren nicht einmal die Maschinen, die den Flughafenbau erst ermöglichen.

Ich kann hier förmlich den Einwand fühlen:

„Wer finanziert das? Wir brauchen doch Geld!“

Nein, brauchen wir nicht. Die Dorfgemeinschaft errichtet das Haus einfach so. Denn sie besteht aus Menschen, deren Häuser alle in Gemeinschaftsarbeit entstanden sind. Und auch das Flughafenprojekt bedeutet keinen Geldbedarf. Der Flughafen ist nicht denkbar ohne die Verfügbarkeit von Kredit. Das ist ein erheblicher Unterschied.

Geld baut gar keine Häuser. Menschen, Ressourcen und Energie tun es.

Ökonomische Aktivität erfordert also ganz grundlegend das Vorhandensein einsetzbarer Energie, von Menschen und der notwendigen Rohstoffe, um ein Projekt zu realisieren. Ein Projekt im sehr großen Maßstab benötigt weiterhin eine Verfügbarkeit von Kredit. Großprojekte in der Art des Flughafens setzen also logischerweise auch ein System im Hintergrund voraus, das derartige Kredite zur Verfügung stellen kann.

Gehen wir mal davon aus, ein solches Finanzsystem existiere nicht. Wäre unsere Dorfgemeinschaft also unglücklicher, weil sie keinen Flugplatz haben kann?

Denn – so ist ja die Überzeugung von uns Menschen – wir sind ja nur glücklich, wenn wir heute mehr haben als gestern und morgen mehr als heute. So steht es im Credo der Wirtschaftswissenschaften und so wird es uns ja immer wieder erzählt. Menschen wollen mehr haben. Von allem. Immer. Unsere Kinder sollen es mal besser haben.

Ich bin mir sicher, daß dem Dorf all das völlig egal wäre, denn es hat trotzdem gerade ein weiteres Haus für ein weiteres Paar gebaut. Das Paar hat jetzt durchaus mehr als gestern und wird dadurch auch bestimmt glücklicher sein, wenn es nicht völlig undankbares Pack ist. Es würde nicht darauf bestehen, daß es morgen noch ein weiteres Haus dazu gebaut bekommt. Oder einen Swimmingpool.

Ich bin deshalb so völlig sicher in dieser Aussage, weil die Soziologie, die Psychologie, ja sogar Neurologie sie stützen. Diese Wissenschaften besagen, daß Menschen eben nicht immer mehr von allem haben wollen.

Die immer wieder im Brustton der Überzeugung wiederholte These der Wirtschaftswissenschaften ist also ausgemachter Blödsinn.

Und das Dorf an sich ist auch nicht scharf drauf, einen Flughafen zu bekommen, denn es hat dafür nicht die geringste Verwendung.

Gehen wir jetzt umgedreht mal davon aus, daß es irgendwo ein Finanzsystem gibt, das große Projekte mit Kredit versorgen kann. Ich betone ausdrücklich Kredit, denn dieses Finanzsystem hat die seltsame Eigenart, daß es seine Zahlungsmittel aus dem Nichts heraus erschafft.

Geldschöpfung und Kreditvergabe sind ein- und dasselbe in diesem System.

Wenn ein Mensch in eine Bank geht und möchte ein Haus kaufen, das 300.000 Euro kostet, was geschieht in diesem System?

Nun, die Bank setzt einen Kreditvertrag auf. Hierin ist geregelt, das der Mensch diese Summe zurückbezahlen muß, über einen bestimmten Zeitraum und mit etwas, das Zinsen heißt. Der Kreditnehmer muß also unterm Strich mehr zurückbezahlen, als er bekommen hat. Weiterhin regelt der Vertrag, was passiert, wenn der Kreditnehmer nicht bezahlen kann. In einer durchaus stringenten Logik ist die Sicherheit für den Kredit das damit gebaute oder gekaufte Haus.

Aber – woher kommt eigentlich das Geld?

Geht da jemand bei der Bank in den Keller und unser Kreditnehmer nimmt einen Koffer voller Bargeld mit, das vorher im Tresor der Bank lag?

Nicht wirklich. Im angenommenen Kreditsystem wird ein Bankangestellter nach Abschluß des Kreditvertrages in einem Computer das Konto des Kreditnehmers aufrufen und eine sechsstellige Zahl eingeben, die dann tatsächlich auf einem Kontoauszug auf der Plusseite erscheint.

Aber woher kam das Geld jetzt gleich noch mal?

Es wurde in dem Moment erschaffen, als der Bankangestellte auf die Enter-Taste gedrückt hat. Vorher existierte dieses Summe Geldes nirgendwo. Die gesamte Eigenleistung der Bank für die genannte Summe beläuft sich auf die Arbeit eines Angestellten, sowie Papier und Lasertoner, um den Vertrag auszudrucken. Geld stellt die Bank gar nicht zur Verfügung.

Es werde Geld. Und es ward Geld.

So einfach ist das in einem Schuldgeldsystem. „Geld drucken“ ist längst überholt und findet nur noch im Volksmund oder am berühmten Stammtisch statt, der alles besser weiß. Außer, wie Geld entsteht, das weiß der Stammtisch immer noch nicht.

Geld wird einfach erschaffen. Welche Sicherheiten gibt es aber für den Wert des Geldes? Auch hier ist die Antwort simpel: Keine.

Das einzige, was diesem Geld einen Wert verleiht, ist die Hoffnung aller Beteiligten an solchen Geschäften, daß es einen Wert hat.

Außerdem stützt es sich auf all das andere Geld, das nie wirklich existiert hat, sondern aus weiteren Krediten geschaffen wurde und das ebenfalls durch nichts wirklich gedeckt ist außer gutem Glauben und gekreuzten Fingern. Eigentlich ist Geld also ein Luftschloß in unserem modernen Finanzsystem, allerdings hat ein Luftschloß mehr Substanz.

Früher, in prähistorischen Zeiten, konnte eine Bank nur das verleihen, was sie auch irgendwie da hatte.

Im Roman „Der Graf von Monte Christo“ von Alexandre Dumas ist es dem rachsüchtigen Grafen noch möglich, einen seiner Widersacher, die ihn vor Jahren in ein düsteres Gefängnis verbannen ließen, zu ruinieren, indem er Aktienkurse und Kredite manipuliert. Der Widersacher, Baron Dunglar, ist nämlich auch Chef einer Bank. Allerdings auch ein Mann, dessen persönliche Habe von seinem Geschäft abhängt. Als sich der Kauf der Wertpapiere als finanzielle Katastrophe herausstellt und der Graf sein Vermögen ausbezahlt haben möchte, das er bei der Bank hinterlegt hat, ist auch der Mann und Bankchef persönlich ruiniert. Heutige Bankchefs würden über eine solche Situation sicherlich herzlich lachen.

Der Roman von Dumas spielt übrigens im nachnapoleonischen Frankreich, das ist also wirklich schon eine Ewigkeit her. Aber zur damaligen Zeit waren Kreditvergaben eben nicht virtuell, sondern an sehr konkrete Dinge gebunden.

Heute würde man das Eigenkapitalquote nennen. Im modernen Finanzsystem liegt diese meistens unter 3 Prozent.

Von der immer noch wichtigsten Währung der Welt, dem US-Dollar, existieren knapp 3 Prozent in physischer Form als Münzen oder Scheine. Der Rest ist virtuelles Zahlengeticke in Computerdatenbanken. Für den Euro sind die Werte ähnlich, wie auch für alle anderen großen Währungen des Planeten, seien es Yen oder Rinmimbi – das ist die chinesische Geldvariante, besser bekannt als Yuan.

Jetzt könnte es natürlich sein, daß sich in einem solchen Finanzsystem irgendwelche Probleme mit Schulden entwickeln. Denn dieses System würde ja Schulden aus sich heraus produzieren. Eine Finanzindustrie, sozusagen. Vielleicht haben irgendwelche Menschen – oder womöglich Staaten – so viele Schulden, daß sie die niemals zurückbezahlen könnten. Vielleicht gibt es von diesen Menschen und Staaten viele.

In der Antike hatten Könige, Kaiser und sonstige örtlichen Großmacker hierfür eine einfache Lösung: Alle Jubeljahre wurden die Schulden erlassen.

Eine Zwangsentschuldung auf Anordnung der örtlichen obersten Verwalter, könnte man sagen. Der Ausdruck „Jubeljahre“ stammt übrigens genau aus dieser Gewohnheit der damaligen Zeit.

Diese Sitte wurde eingeführt, um zu verhindern, daß durch überhöhte Zinsen zu viele Menschen und Geschäfte in den Ruin getrieben werden konnten, was einen Zusammenbruch des damaligen Finanzsystems zur Folge gehabt hätte und damit den Ruin auch der Könige, Kaiser und sonstigen Großmacker.

Damals bestand Geld noch aus Münzen. Metallmünzen, die üblicherweise eine streng vorgeschriebene Zusammensetzung in Gold, Silber und Kupfer hatten und somit schon an sich wertvoll waren.

Sowohl im Römischen als auch im Byzantinischen Reich änderten die Herrscher im Laufe der Zeit dann gerne die Zusammensetzung, um die Münzen billiger zu machen. Damals war also Inflation bereits bekannt, das ist kein neues Phänomen. Und auch der Ausdruck des „Geldwertes“ bzw. des „Entwertens“ von Geld entstammt den damaligen Zeiten und ist wörtlich zu verstehen.

Wollte ein römischer Kaiser mehr aus seinem Geld machen, wurde einfach unter die Legierung für die jeweiligen Münzen etwas mehr minderwertiges Metall gemischt. So wurde der römische Aureus im Laufe der Zeit immer mehr gestreckt und enthielt immer weniger des namensgebenden Goldes.

Im Unterschied zu heute lag die Macht über die Münzprägung, also die Geldschöpfung, noch in den Händen der Politik und nicht irgendwelcher Banken und es handelte sich um konkretes Geld. Allerdings beruhte auch zu antiken Zeiten das Finanzsystem bereits zu einem guten Teil auf nicht viel mehr als Vertrauen.

Vermutlich war das auch der Grund, warum Konstantin I. – ich hatte diesen Mann bereits einmal kurz erwähnt – Anfang des 4. Jahrhunderts den Aureus in beiden Hälften des Römischen Reiches durch eine Münze namens Solidus ersetzte. Schon der Name strahlt Stabilität aus, die bei dieser neuen Leitmünze tatsächlich eine ganze Weile gegeben war, bis in die Zeit Karls des Großen hinein.

Mit Beginn des 11. Jahrhunderts aber war der Goldgehalt auf etwa 15 Prozent gesunken, was den Kaiser des Byzantinischen Reiches veranlaßte, das Hyperpyron, den „Superveredelten“ herauszugeben, der tatsächlich wieder aus einer festen Menge Gold bestand. Diese Münze blieb bis zum Untergang von Byzanz 1453 ndZ im Umlauf, wurde bis dahin aber ebenfalls mehrfach entwertet.

Heute wird Geld als unendliche Ressource betrachtet, denn es kann ja jederzeit geschaffen werden. Zumindest glauben das Ökonomen, Banker oder Hedgefonds-Manager. Geld, das eigentlich nur ein schwacher Schattenwurf der realen und unabdingbaren Ressourcen ist, die eine Wirtschaft tatsächlich benötigt, um Dinge zu erschaffen, hat sich längst von einer bloßen Krücke für Wirtschaftswissenschaftler in eine eigene Ware verwandelt.

Das kleine Problem dabei ist, daß irgendwo auch die Schuldenmenge eine unbegrenzte sein muß, um dieses Hamsterrad immer weiterlaufen zu lassen.

In den letzten Jahren zeigt sich aber sehr deutlich, daß eben auch dieser Grundgedanke unserer heutigen Wirtschaft vollkommener Unsinn ist.

Würden alle Schulden der Welt bezahlt, wäre nicht alles in Ordnung. Es wäre das Ende der Welt.

An dieser Stelle der Überlegungen zum Thema Geld hört man gerne mal von verschiedenen Seiten den Vorschlag, daß man zur Lösung der aktuellen Probleme ja einen allgemeinen Schuldenerlaß auf der Welt durchsetzen könne. Ein Jubeljahr, wenn man denn so will. Stimmt, könnte man.

Allerdings gäbe es dann eben am nächsten Tag kein Geld mehr. Jegliche Wirtschaftstätigkeit auf unserem Planeten käme effektiv zum Erliegen.

Denn jede endgültige Rückzahlung von Schulden – die Tilgung der angesprochenen Hypothek auf das Haus – vernichtet effektiv im System enthaltenes Geld, da dieses ja vorher aus Kreditschöpfung heraus entstanden ist.

Der kleine Hinweis sei gestattet, daß es in diesem Moment trotzdem noch überall die Ressourcen gäbe, die für einen Wirtschaftsablauf nötig sind, selbst wenn es kein Geld mehr gäbe.

Für die mögliche Gesamtmenge an Schulden heißt das aber in letzter Konsequenz, daß sie eben nicht unendlich sein kann, denn irgendwann kann sie keiner mehr zurückzahlen und wenn das passiert, verliert sich das Vertrauen. Auch der von manchen Menschen immer wieder vorgebrachte grandiose Einfall, man könne ja zum Goldstandard zurückkehren, wie es ihn früher einmal gab, ist also nicht durchführbar.

Bis ins 20. Jahrhundert hinein war das bis dahin erfundene Papiergeld üblicherweise in handfeste Werte tauschbar. Was in diesem Fall nicht hieß, Brot beim Bäcker, sondern Gold auf der Bank.

Es gab also nur eine begrenzte Geldmenge in jeder Nation, denn der Wert des Geldes bemaß sich – anders als heute – an den jeweiligen Goldreserven, die ein Land so zurücklegen konnte. Bis zu einem gewissen Punkt war also der Geldwert noch immer an Rohstoffe gebunden, wie in antiken Zeiten.

Zu den finanziellen Folgen des Ersten Weltkriegs gehörte aber auch die Hyperinflation der Weimarer Republik. Die Regierung ließ einfach mehr und mehr Geld drucken. In diesem Falle druckte man tatsächlich noch, das war in prä-Computer-Zeiten. Dieses Geld wurde aber natürlich weniger und weniger wert, denn die Goldmenge, auf die sich dieses Geld stützte, nahm ja nicht im selben Maße zu. Aber es war die einzige Möglichkeit der Regierung, die unglaublichen Reparationszahlungen zu begleichen, die der Versailler Vertrag den Deutschen auferlegt hatte.

Woanders kam es zu Börsenblasen, weil die Leute einfach nicht mehr wußten, wohin mit dem Geld. Das war in den USA. Clevere Menschen erfanden margin loans, das waren Kredite, mit denen jeder Aktienbesitzer werden konnte, auch wenn er sich gar keine leisten konnte. Man ging einfach mit 100 Dollar – damals noch eine Menge Geld – an die Börse und kaufte Aktien im Wert von 1.000 Dollar.

Woher kamen die restlichen 900 Dollar? Ganz klar, die wurden einem geliehen, und zwar vom eigenen Makler. Denn natürlich konnten die Börsenkurse nur steigen, das hatten sie in den Jahren zuvor ja auch getan. Also konnte der Kreditnehmer und stolze Aktienbesitzer seinen Kredit mit dem steigenden Kurswert seiner Papiere abzahlen. Eine großartige Sache.

Allerdings hatte das ganze Konstrukt einen kleinen Haken: den sogenannten margin call nämlich. Das war exakt das, was der Name besagt. Der Kreditnehmer bekam einen Anruf von seiner Bank oder seinem Makler und mußte daraufhin binnen 24 Stunden den gesamten Kreditwert zurückbezahlen. Und irgendwie begannen 1929 die Börsenkurse zu fallen. Daraufhin klingelten hier und da ein paar Telefone.

Nun, die einzige Möglichkeit für den Nutzer von margin loans, an Geld zu kommen, war üblicherweise natürlich der Verkauf der Papiere, die er mit dem geliehenen Geld erworben hatte.

Was exakt das war, was dann auch im Börsencrash von 1929 passierte, der allgemein unter „Schwarzer Donnerstag“ bekannt ist. Denn an diesem Tag begannen die Kurse, drastisch nachzugeben. Unzählige Leute verkauften ihre Werte, was die Kurse der betroffenen Unternehmen weiter abstürzen ließ, was wiederum mehr Telefone zum Klingeln brachte, was wiederum mehr Leute veranlaßte, panikartig Papiere zu verkaufen – egal zu welchem Preis.

Das mündete in den „Schwarzen Dienstag“, das war der 29. Oktober 1929. An diesem Tag versuchten alle in Panik das zu verkaufen, was sie noch hatten.

Es brauchte mehr als zwei Jahrzehnte und einen Weltkrieg, bis die Wirtschaft der USA wieder das Niveau vor dem Crash erreicht hatte. Die unmittelbaren Folgen der Krise führten überhaupt erst zum Krieg.

Falls irgendwem dieses Szenario bekannt vorkommen sollte, etwa in Bezug auf Immobilienkredite in den USA oder so was, weise ich einfach darauf hin, daß ich schon einmal kurz erwähnt hatte, daß scheinbar chaotische Zustände sehr wohl immer wieder Elemente der Ordnung enthalten und das Chaostheorie auch etwas mit Selbstähnlichkeit zu tun hat. So auch in diesem Falle. Doch was hat das alles mit dem Goldstandard zu tun?

Relativ einfach – den gab es einige Jahre später nicht mehr. Die Börsenkurse fielen und fielen – ihren tiefsten Stand erreichten sie übrigens erst im Juli 1932. In den USA entstanden überall „Hoovervilles“, das waren Zeltstädte der obdachlosen und arbeitslosen Amerikaner. Das heutige Äquivalent sind US-Bürger, die ihr Haus verloren haben und im Auto übernachten müssen, während sie neue Arbeit suchen.

Hoover selber soll damals in bitterem Humor gesagt haben, er sei der einzige Präsident, nach dem eine Krise benannt worden sei. Wir kennen dieses Szenario als die „Große Depression“. Hoover wurde nicht wiedergewählt – natürlich nicht – und von F.D. Roosevelt abgelöst, der etwas später seinen ”New Deal“ verkündete.

Übrigens ein Programm, das heutige US-Präsidenten in den Verdacht der kommunistischen Agitation bringen würde, selbst von seiten der Demokraten.

Bis 1937 noch stand auf US-Dollarscheinen das Versprechen, daß ein Besitzer des entsprechenden Stücks Papier – also der Banknote – eben dieses gegen Gold eintauschen könne. Danach und bis heute steht auf US-Dollarscheinen ”legal tender“, also „gesetzliches Zahlungsmittel“. Dem fügte der Kongreß 1956 noch ein ”In God we trust“ hinzu, was sowohl lustig ist als auch klar und deutlich vor Augen führt, was man vom Wert des Geldes heutzutage so halten kann.

Richard Nixon schloß dann das sogenannte „Goldfenster“ 1973 endgültig, indem er die – offiziell immer noch temporäre – Aufhebung des Goldstandards für den US-Dollar per Dekret zur Tatsache erhob. Es gab auch gar keine andere Möglichkeit, denn ansonsten wäre es unmöglich gewesen, die Geldmenge zu erzeugen, die man brauchte, um die Geschäfte der Nation weiter zu betreiben. Unter anderem das Öl zu kaufen, das plötzlich gekauft werden mußte und das ebenso plötzlich sehr viel teurer geworden war – aber das ist eine andere Geschichte.

Jedenfalls ist es deshalb heute absolut unmöglich, zu einem Goldstandard wie vor 100 Jahren zurückzukehren. Auch diese Maßnahme liefe auf die faktische Vernichtung von 97 Prozent des gesamten Geldes hinaus, das so im Umlauf ist.

Schulden können nicht endlos sein. Ressourcenverbrauch auch nicht. Den Theoretikern ist das egal. Houston, wir haben ein Problem.

Allgemein betrachten trotzdem weiterhin sehr viele Menschen, die irgendwie das Fach Wirtschaftswissenschaften an Universitäten gelernt haben oder lehren, Ressourcen als unendlich verfügbar und zählen das Geld in seiner heutigen virtuellen Form ausdrücklich dazu.

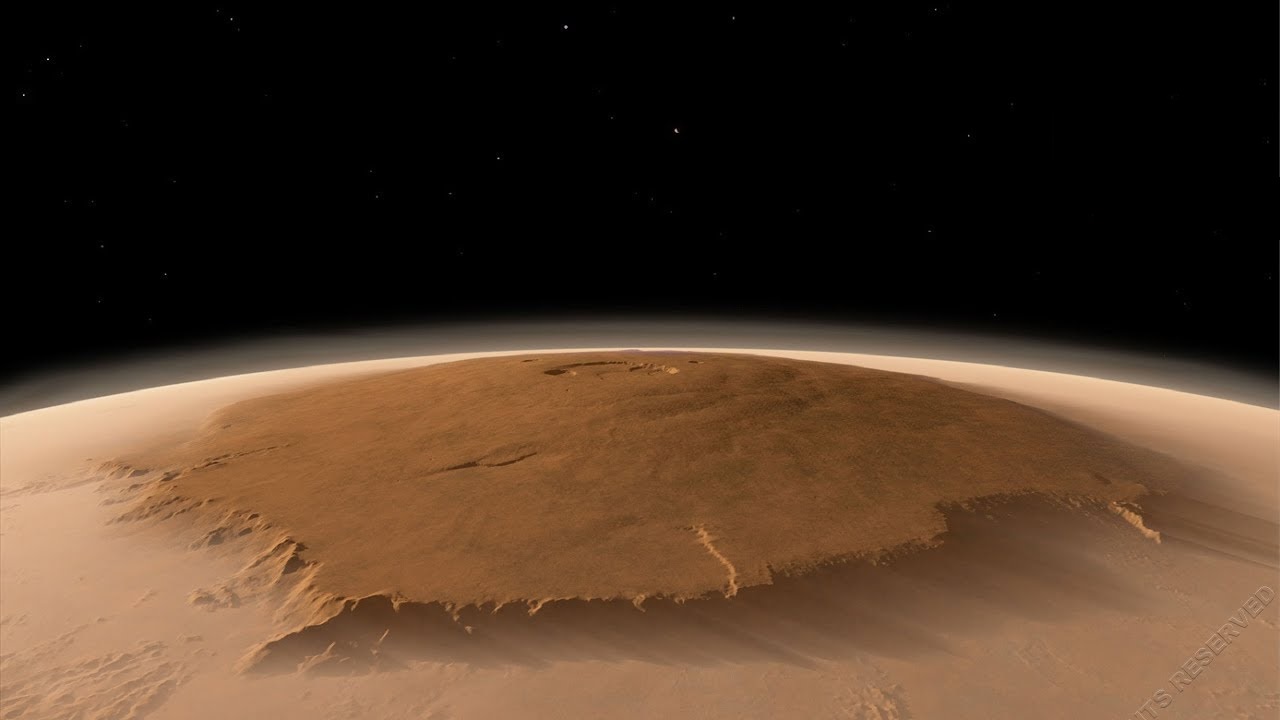

Das ist recht erstaunlich, denn wie wir nun spätestens seit Satellitenbeobachtungen der Erde wissen, ist dieser Planet relativ rund und in sich abgeschlossen. Anders gesagt, die Welt ist endlich. Nun kann eine endliche Größe nicht eine unendliche Größe enthalten, das ist weder logisch noch mathematisch möglich und naturwissenschaftlich auch nicht.

Ich habe das Konzept der Endlichkeit einmal einer aufgeklärten Zehnjährigen erklärt. Die junge Dame brauchte etwa fünf Minuten, um zu der Schlußfolgerung zu kommen, daß Dinge nicht unendlich vorhanden sein können auf unserem Planeten.

Vermutlich ist es die Schlichtheit dieses Konzepts, mit dem viele studierte Wirtschaftler, Konzernlenker oder Politikbeweger überfordert sind.

Da ist es doch viel besser, in die eigenen Gleichungen einen Unendlichkeitsfaktor einzuführen, der zwar vollkommener Blödsinn ist, aber eben die Formeln weiter aufgehen läßt. Abgesehen davon ist es natürlich die einzige Möglichkeit, extrem seltsame Kreditpapiere um die Welt zu bewegen, die allein den zehnfachen Wert des globalen Bruttoinlandsproduktes ausmachen.

Wie aber oben angeführt, benötigt Wirtschaft eigentlich überhaupt kein Geld, um grundlegend zu funktionieren.

Sie benötigt Ressourcen und Energie. In der richtigen Menge und zum richtigen Zeitpunkt am richtigen Ort. Aber weder Ressourcen noch Energie sind unendlich verfügbar. Ebensowenig eine Kreditlinie für einen Flughafen, denn sowohl Geld als auch Kredit sind letztlich das Ergebnis der Verfügbarkeit realer Ressourcen und von Energie. Selbst dann, wenn Wirtschaftspriester etwas anderes glauben und immer wieder lustige Geschichten erzählen, in denen man nur den Zauberstab schwenken muß, um irgendwelche Dinge zu erschaffen.

Das Fundament unserer wirtschaftlichen Welt besteht aus einer Anhäufung von Lügen, die auf leerer Luft ruhen, gewürzt mit einer gehörigen Portion Realitätsresistenz.

Kassandra sagt: In nicht allzu ferner Zukunft wird das zu schweren Problemen führen.